国有大行领跑金融科技,「信用生活」如何帮助中小银行实现零售转型?

科技金融中的大数据分析帮助银行精准营销和风险控制。 #生活知识# #科技生活# #科技金融知识#

原标题:国有大行领跑金融科技,「信用生活」如何帮助中小银行实现零售转型? 来源:原创

“得零售者得天下”,这促使商业银行业大力布局零售业务转型。不论是国有大行还是中小商业银行,零售转型和金融科技已经成为银行业转型中的热门话题和重要方向。国有大行领跑市场,中小银行面临快速转型的难题,如何打破围墙,冲出“重围”,成为中小银行面临的考验。

对中小银行来说,缺乏业务熟练的风险管理人才及完善的业务服务体系是其面临的痛点,而信用生活则是依托大数据、人工智能等先进技术手段,打造智能化用户经营核心平台和智能化风险管理平台,为区域性银行零售业务转型提供全流程服务,在业内具备这一能力的企业并不多见。

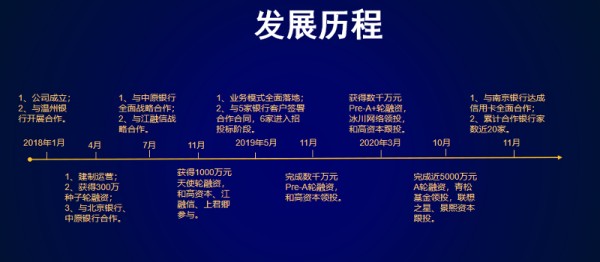

据了解,自2018年1月成立以来,信用生活专注于为中小银行零售数字化转型提供信用卡、消费信贷、数字普惠金融的全流程一体化领先服务解决方案,旨在帮助客户实现业务成功转型。目前公司已为国内超过20家城商银行和农商银行提供服务,其中公司与中原银行、乌鲁木齐银行等合作伙伴开展的信用卡业务全流程合作更是显现出公司在金融科技细分领域的综合实力。

本文文章插图来源于信用生活,经授权使用

作为中国早期信用卡量化技术实践者,信用生活创始人施明强曾先后在交通银行、广发银行、广州银行等银行的信用卡中心工作。其中,他在广州银行信用卡中心工作的6年期间,主导了广州银行信用卡中心从早期到壮大的全过程,并参与了其所有业务板块发展、组织架构、文化、人才体系、制度等关键事项决策。这种从0到1的积累为信用生活的创建与发展奠定了坚实的基础。

施明强意识到,在零售信贷领域,中小银行对于业务规划和业务发展战略路径存在认知层面的差异,因此,信用生活从营销获客体系、贷前风险管理体系、贷中风险管理体系、贷后风险管理体系、运营及价值变现体系入手,为中小银行信用卡中心提供从包括人才配置、体系建设、业务规划、风险防控等关键环节在内的全流程服务,帮助银行客户快速实现零售业务的数字化转型。

其中,营销获客体系是以系统工具和获客策略为核心,系统工具中包括全场景零售获客系统,能够让用户申请表单在线填写,也可以实现在后台配置申请字段、字段顺序、页面、卡产品增减等。在发卡方面,能够对于不同发卡渠道、不同广告投放渠道进行识别和全流程监控,以此作为渠道策略的决策依据。此外,该营销获客体系还包括MGM推荐获客系统,作为系统工具帮助存量用户推荐新用户,提升获客能力。

为了提升分支行进件和管理效率,信用生活还能为银行客户搭建分支行进件系统,提供员工发卡绩效查询、专属办卡链接及二维码生成、员工组织归属管理等服务。依靠系统软件,信用生活还制定了网申发卡策略、分支发卡策略、MGM策略及自然流量提升策略,以提升获客效率。

信用生活为客户打造的贷前风险管理体系通过贷前决策引擎、智能一体化信用卡及信贷审批系统,实现智能秒级实施审批、多维度立体化数据决策、征信数据成本最优、差异化客户授信等,从而实现提高贷前审批效率、降低风险损失的目的。

提高贷前准入门槛是降低贷款风险的第一步,在信用生活的贷前风险策略中,包括准入策略来建立准入规则。基于行内历史申请数据,公司还建立了关系网络模型及反欺诈规则。外部资信及外部资信数据的查询也为风控“保驾护航”,根据外部数据查询成本及收费方式,确定外部资信数据的查询顺序,以节约征信数据查询成本。贷前风险管理体系中还包括数据模型体系,内设专家申请评分模型、信用评分矩阵、收入模型、黄页库建设及数据监控等。

在贷款过程中进行数据监测及风险预警尤为重要。信用生活贷中管理体系通过数据实时平台及外部数据平台进行贷中决策,并通过分期审批模块、额度管理模块、交易反欺诈模块进行账户管理。在贷中,其风险策略采取行为评分的方式,结合交易信息对客群进行分类,制定贷中风险预警规则,对风险客户提前预警。信用生活在贷中还进一步加强了调额、分期、交易反欺诈、人行征信查询能力。与贷前风控不同,贷中数据模型包含了首逾预测模型、行为评分模型、数据监控等模型。

对于银行贷款业务而言,将贷款收回才算是贷款业务的最终完成。因此贷后风险管理体系的重要性不言而喻。在贷后管理中,信用生活着眼于催收模块,一方面帮助客户建立了催收管理系统,另一方面逐步为客户建立风险评分模型、还款预测评分模型等,这些措施能够结合主要决策项对客群进行分类,制定催收策略,精细化管理每位客户,并根据催收方式流转催收队列,匹配人员技能,制定分案规则,提升贷后管理水平。

本文文章插图来源于信用生活,经授权使用

作为全流程服务平台,客户运营及价值变现也不可忽视,信用生活从产品设计、运营策略、运营系统到变现策略、权益资源导入,帮助银行客户全方位建设用户运营体系,提升客户活跃度、提升卡均透支、收入、品牌影响力等。

信用生活将优质的银行业务人才及系统、方案部署到银行当中,以较低费用帮助客户解决了人才短缺、技术不足等零售业务转型面临的现实问题,较快提高了银行零售业务转型的效率和质量。据了解,目前信用生活为北京银行、贵州银行等知名商业银行提供的服务中,70%-80%是标准化服务,20%-30%则是定制服务,公司在快速发展中具备同时服务多家客户的综合实力。

通常信用生活与银行间的合作采用抽成模式,这种模式与传统的银行自营模式相比,成本大大降低。施明强介绍称,从新疆乌鲁木齐到浙江沿海,从北京到海口,信用生活已展开全国范围的市场布局,并从城商行、农商行入手,打通省联社,帮助银行客户全面赋能。

信用生活在今年10月份已完成近5000万元的A轮融资,由青松基金领投,联想之星、景熙资本跟投。施明强表示,接下来信用生活将在夯实已有模式的基础上,打造信用卡经营平台3.0,并且打造零售金融经营平台,通过互联网数字化提升交付能力和交付效果,持续深耕零售业务数字化转型这一金融科技细分领域。

本文文章头图来源于摄图网,经授权使用。本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。

网址:国有大行领跑金融科技,「信用生活」如何帮助中小银行实现零售转型? https://www.yuejiaxmz.com/news/view/385815

相关内容

银行系金融科技创新展现雄厚实力金融科技与银行对公业务

江苏苏宁银行黄金老:金融科技+场景金融=普惠金融

光大银行重庆分行:深耕普惠金融 助力实体经济高质量发展

平安银行:平安到家全新上线 数字化转型让金融生活省时省心

【笔试】银行校招,信息科技岗 & 金融科技岗笔试准备方向

陈龙:从金融科技到金融生活

做好普惠金融大文章 信银理财践行金融为民责任担当

邮储银行周口市分行:创新金融服务 引领美好生活

角逐国内金融GPT:大模型如何重新定义金融科技